Cet article est republié à partir de The Conversation France

Et si plus de femmes emprunteuses permettaient moins de crises financières ? La question peut sembler incongrue mais il faut savoir que les femmes sont de bien meilleures emprunteuses que leurs homologues masculins au sens où elles ont des taux de remboursement des prêts supérieurs.

Pourquoi ? Une première explication réside dans la plus grande aversion au risque des femmes par rapport aux hommes. Un grand nombre d’études ont montré que les femmes favorisent les investissements sûrs aux dépens des placements aux rendements plus aléatoires.

Elles se comportent ainsi aussi bien avec leur épargne qu’avec l’argent reçu sous la forme de prêt pour lequel elles choisissent plus que leurs homologues masculins les projets d’investissement associés à une plus grande probabilité de remboursement.

Une seconde explication est le fait que les femmes seraient plus sensibles à la pression sociale. Cela permet de comprendre pourquoi dans les pays en voie de développement les institutions de microfinance préfèrent prêter aux femmes plutôt qu’aux hommes.

Elles considèrent que les femmes sont plus affectées par la pression de leurs pairs dans un prêt fait à un groupe et par les interventions des employés de ces institutions venus demander le remboursement. Ainsi, les femmes seraient plus sensibles aux coûts liés au non-remboursement de leurs prêts que les hommes.

Un faible accès aux services bancaires

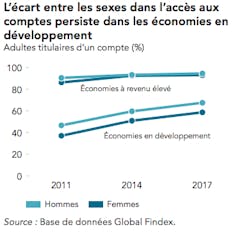

Cependant, les femmes ont un moins grand accès aux services bancaires que les hommes.

Banque Mondiale

L’accès au compte courant qui est la porte d’entrée à d’autres services bancaires comme le prêt formel est en effet très hétérogène entre les genres : selon la base de données Global Findex de la Banque Mondiale, seulement 65 % de femmes disposaient d’un compte courant, contre 72 % d’hommes dans le monde en 2017. Cet écart de 7 points de pourcentage est persistant puisqu’il était le même en 2011.

Un accès réduit au crédit entrave la capacité des femmes à entreprendre, à investir dans l’éducation et à subvenir aux besoins de leur ménage. Il constitue ainsi un obstacle pour l’émancipation des femmes en affaiblissant leur rôle économique.

Un plus grand accès au crédit des femmes peut cependant également être bénéfique au niveau macroéconomique en favorisant la stabilité bancaire puisqu’elles sont de meilleures emprunteuses. Cela pourrait ainsi réduire l’émergence de crises financières.

C’est ce que nous avons voulu vérifier dans une étude récente. À l’aide de données au niveau mondial, nous regardons si un plus grand accès au crédit des femmes par rapport aux hommes exerce une influence sur la stabilité bancaire.

L’accès au crédit relatif des femmes (c’est-à-dire par rapport aux hommes) est mesuré par le ratio des femmes emprunteuses sur les hommes emprunteurs. Il a une valeur moyenne de 86 % dans notre échantillon, ce qui confirme l’écart conséquent d’accès au crédit entre les sexes.

La stabilité bancaire est mesurée par différents indicateurs, dont le z-score qui mesure le risque d’insolvabilité de la banque, c’est-à-dire son risque de faire faillite, et la part des prêts non performants sur le total des prêts, ce qui indique combien de prêts ne devraient pas être remboursés à la banque.

Amélioration de la stabilité bancaire

Nous montrons clairement qu’un plus grand accès au crédit relatif des femmes favorise la stabilité bancaire. Ce résultat s’explique comme nous l’avons dit plus haut par un meilleur remboursement des prêts des emprunteurs féminins que masculins.

À titre d’illustration, des pays comme la Suède et l’Australie où la part des emprunteuses est conséquente sont également ceux qui présentent les banques les plus stables. À l’inverse, l’Algérie et le Mali, beaucoup moins inclusifs, sont caractérisés par une stabilité bancaire beaucoup plus faible.

Notre étude montre ainsi qu’un plus grand accès au crédit des femmes n’est pas seulement bénéfique pour favoriser le rôle économique de ces dernières : il contribue également à améliorer la stabilité bancaire. Il semble donc que l’égalité des genres dans l’accès au crédit devrait être favorisée pour promouvoir des systèmes bancaires plus stables et réduire ainsi l’émergence de crises bancaires.

À quand l’égalité des genres dans l’accès au crédit considérée comme un objectif des superviseurs bancaires à côté des exigences de fonds propres et des ratios de liquidité ?![]()

Caroline Perrin, Doctorante en Sciences de Gestion, Université de Strasbourg et Laurent Weill, Professeur d'Economie et de Finance, Université de Strasbourg