Cet article est republié à partir de The Conversation France

À la faveur des confinements, la croissance mondiale du secteur de la livraison de repas à domicile a encore accéléré. En France, la livraison à domicile pourrait représenter, en 2024, 19 % du chiffre d’affaires de la restauration commerciale contre 6 % en 2019 et peser près de 10,3 milliards d’euros. Selon Food Service Vision, 7 livraisons sur 10 sont dès aujourd’hui le fait de plates-formes de livraison.

Au Royaume-Uni, où la même tendance s’observe, la plate-forme Deliveroo a été introduite en bourse à Londres le 31 mars, mais cette opération s’est avérée très décevante. L’action avait pourtant été introduite au bas de la fourchette pressentie à 3,9 livres sterling (4,5 euros) par action, mais ne cesse de dégringoler depuis. Au 12 avril, son cours n’était plus que de 2,5 livres sterling (2,9 euros).

Dans le même temps, le groupe néerlandais Takeaway.com, maison mère de Just Eat, a annoncé en juin 2020, pour une finalisation au premier semestre 2021, qu’il allait racheter son concurrent américain Grubhub pour 7,3 milliards de dollars (6,14 milliards d’euros) lui permettant ainsi d’entrer sur le marché américain. Déjà en 2020, Takeaway.com avait racheté Just Eat pour 8,2 milliards de livres sterling (6,9 milliards d’euros) consolidant ainsi sa position européenne.

Compte tenu de ce contexte très volatil, nous avons tenté d’évaluer la situation financière des plus grands acteurs mondiaux : Deliveroo (Royaume-Uni, implanté principalement en Europe), Delivery Hero (Allemagne, international avec une forte présence au Moyen-Orient), Doordash (groupe américain opérant uniquement aux États-Unis), Grubhub (idem), Just Eat Takeaway.com (Pays-Bas, surtout implanté en Europe), Meituan (coté à Hongkong, mais opérant en Chine continentale) et Uber (via son département Uber Eats, États-Unis avec une activité internationale, mais 55 % de son activité totale outre-Atlantique).

Un modèle d’affaires en question

Quelles que soient les entreprises retenues, leur croissance est très rapide. On constate la position de leader d’un acteur relativement inconnu en dehors de Chine, Meituan, qui a par ailleurs d’autres activités comme la réservation d’hôtels ou de voyages. Ce développement international touche toutes les régions du monde avec la même intensité en raison de la crise de la Covid-19.

Auteur (D.R)

Même si à la faveur du développement de l’activité, les marges d’exploitation (ratio bénéfice avant intérêts, impôts, dépréciation et amortissement, l’ebitda/chiffre d’affaires) s’améliorent au cours du temps, elles demeurent négatives, voire très négatives (Deliveroo, Delivery Hero, Doordash, UberEats) ou tout juste positives (Just Eat Takeway.com, Meituan). Même Grubhub, qui jusque-là dégageait des marges positives, a plongé dans le rouge en 2020.

Cette absence de marges peut s’expliquer par plusieurs facteurs convergents. Tout d’abord une concurrence intense sur un marché qui n’est pas encore mûr et crée une pression forte sur les marges. La nécessité d’engager des frais de marketing et communication très élevés à la fois pour lutter contre la concurrence, fidéliser la clientèle et en attirer une nouvelle (tant du point de vue du client final que des restaurateurs) pèse également.

Figure 2 : Marges en %. Auteur (D.R)

En outre, la structure de l’activité ne permet pas aux économies d’échelle de s’étendre à toute la chaîne de valeur (à la fin, chaque repas est livré par un livreur). Sans compter les incertitudes qui pèsent dans de nombreux pays sur le statut social des livreurs, à l’image de la récente "loi riders" en Espagne qui reconnaît le statut de salariés aux livreurs. Ainsi, la soutenabilité du modèle d’affaires actuel, mais également futur est questionnée.

Les investisseurs hésitent

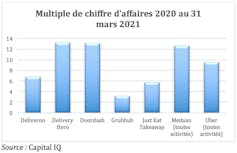

Les multiples de chiffre d’affaires (valeur de l’entreprise au 31 mars 2021/chiffre d’affaires 2020) assez voire très élevés (plus de 12 fois pour Meituan, Doordash ou Delivery Hero), semblent indiquer que le marché estime que les modèles d’affaires de ces entreprises ont un avenir radieux devant elles.

Il semblerait que les investisseurs parient simultanément sur deux phénomènes. Tout d’abord, une croissance du secteur qui se perpétue après la crise sanitaire, les habitudes de livraison à domicile perdurant et permettant petit à petit de dégager des marges et d’amortir les frais de marketing et de communication.

Ensuite, à l’image du développement par croissance externe de Just Eat Takeaway.com, une consolidation du secteur à l’échelle internationale qui verrait l’émergence d’un nombre restreint d’acteurs mondialisés.

C’est un pari audacieux qui suppose que les barrières à l’entrée seront déterminantes et qu’elles pourront générer l’émergence d’un pouvoir de marché incontournable des leaders, à la fois vis-à-vis des clients et des restaurateurs.

L’évolution incertaine des cours boursiers de ces entreprises ces dernières semaines (sur les trois derniers mois au 12 avril 2020, – 26,85 % pour Doordash, – 20,99 % pour Grubhub, – 17,76 % pour Just Eat Takeway.com, – 10,54 % pour Delivery Hero) comme l’introduction en bourse peu glorieuse de Deliveroo, semble confirmer l’hésitation des investisseurs quant à la viabilité actuelle et future des modèles d’affaires.![]()

Jérôme Caby, Professeur des Universités, IAE Paris – Sorbonne Business School