1. Levées de fonds: une explosion des montants levés lors des deux dernières années

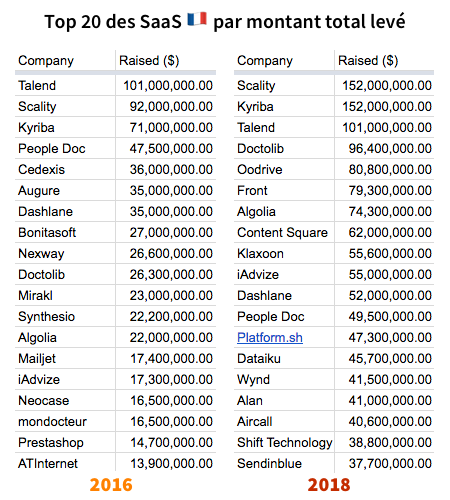

La première chose qui m’a marqué en réalisant cette mise à jour est à quel point le top vingt (par montant total levé) a été bouleversé :

Source Crunchbase

Début 2016, il fallait avoir levé au moins 14 millions de dollars pour entrer dans cette liste. Ce chiffre a quasiment triplé pour atteindre 40 millions de dollars en 2018. Le top dix a également été largement renouvelé puisque seulement trois SaaS du top dix en 2016 font encore partie du top dix en 201. Une nouvelle génération de ”champions” est venue bouleverser le paysage (Algolia, Front, Klaxoon, ContentSquare…). Et ce renouvellement a lieu à tous les niveaux puisque de nombreuses startups très prometteuses ont levé des montants significatifs sur les derniers 24 mois : le montant médian levé par startup (listées sur notre carte) est passé de 2,5 millions de dollars en 2016 à 7 millions en 2018.

Cette explosion est due, selon moi, à plusieurs facteurs:

- La France une terre de SaaS: comparé aux autres écosystèmes européens la France est l’un des territoires les plus dynamiques en terme de SaaS. Ce modèle est très populaire parmi nos entrepreneurs.

- La qualité des entrepreneurs: nous avons la chance d’avoir des entrepreneurs extrêmement talentueux et ambitieux dans ce secteur.

- Des playbook éprouvés: les entrepreneurs français n’ont plus peur de se projeter à l’international très tôt (par exemple en allant à Y Combinator ou Techstar) et les réseaux avec les investisseurs étrangers sont de plus en plus développés.

- Une abondance de capitaux disponibles: il y a une abondance de capitaux disponibles qu’ils soient en provenance de VC français ou internationaux qui n’hésitent plus à investir de gros montants dans les startups françaises (Accel, Index…).

2. Autofinancement : de plus en plus de SaaS “bootstrappé”

Même si je travaille du côté “sombre de la force”, le capital risque n’est aujourd’hui plus la seule façon de financer le développement d’une société en SaaS. L’autofinancement, principalement via les revenus générés par les clients, est également une voie privilégiée par de nombreux entrepreneurs. Et force est de constater qu’elle devient de plus en plus populaire.

Cette augmentation du nombre de SaaS “bootstrappés” sur notre carte est due selon moi à :

- Un marché mature : le marché du SaaS est maintenant mature ce qui rend le “go-to-market” dans beaucoup de catégories clair et rapide (une génération de revenus plus rapide).

- Des entrepreneurs plus avertis : je rencontre de plus en plus d’entrepreneurs pour qui une levée de fonds est plus synonyme de contraintes que d’avantages. Ils désirent garder un contrôle total de leur société et n’ont pas forcément envie de viser “l'hypercroissance” que les VCs attendent.

3. Exits : un développement plus lent mais un avenir prometteur

S’il y a un aspect qui reste en retrait c’est celui des “exits”. Les deux principaux types de sorties dont je parle sont l’introduction en bourse et l’acquisition. Force est de constater que s’il y a eu une explosion des levées de fonds, cela n’est pas le cas pour les exits. L’introduction en bourse la plus significative sur ces deux dernières années reste celle de Talend. Du côté des acquisitions, même si quelques unes ont eu lieu, elles n’ont pas atteint des montants qui permettent de changer un écosystème.

Ce développement plus lent est dû selon moi à :

- Un écosystème français peu propice aux acquisitions “locales” : nous n’avons pas d’équivalents de Google ou de SalesForce qui acquièrent régulièrement des startups.

- Une fenêtre d’exit en décalage : lorsque je regarde le top vingt cité plus haut, j’ai peu de doute sur le fait que nous allons voir dans les cinq prochaines années de nombreuses sorties qu’elles soient du type introduction en bourse ou acquisition. Il faudra être patient, mais lorsque je vois le potentiel de ces startups je suis persuadé que cette fenêtre de tir arrivera. Et la majorité de ces sorties se feront à l’étrangers.

4. Écosystèmes: des écosystèmes locaux qui continuent de se développer mais Paris domine toujours

Une des caractéristiques de l’écosystème français que nous avions évoquée lors de la première édition de cette carte était la présence de nombreux écosystème locaux tels que ceux de Nantes, Montpellier, Lyon, Lille, Toulouse et bien d’autres encore. Lors de ces deux dernières années ces écosystèmes ont continué de se renforcer via la multiplication de startups et de fonds locaux. Malgré tout Paris reste en haut de la liste en terme d’importance.

Selon moi cette tendance ne connaîtra pas de grands bouleversements dans les années à venir :

- Ces écosystèmes continueront de se développer : plus de projets, davantage de sources de financement locales grâce à la maturité du marché SaaS et l’abondance de capitaux disponibles.

- Une domination de Paris : Paris possède une masse critique de talents et d’investisseurs qui fait qu’elle restera l’endroit privilégié pour monter un SaaS en France.

5. Business model : la multiplication des hybrides SaaS/Marketplace

Le dernier aspect que je veux évoquer est la diversification des approches tentées par les startups SaaS françaises. Si traditionnellement le SaaS est synonyme de logiciel d’entreprise (B2B), en réalisant la mise à jour de notre carte j’ai remarqué l’émergence de nombreuses startups qui mêlent deux business modèles différents: celui du SaaS et de la Marketplace. Nous appelons ce modèle hybride “SaaS Enabled Marketplace” (SEM) et consiste en une marketplace classique (mise en relation de deux parties pour conclure une transaction) couplée à un outil SaaS généralement vendu aux fournisseurs de la place de marché (pour mieux gérer leur activité)

Selon moi cette tendance continuera de se développer dans les années à venir :

- Deux business model complémentaires : l’abonnement et le transactionnel sont deux modèles qui fonctionnent très bien ensemble dans de nombreux cas.

- Le modèle “as a Service” se répand dans de nombreuses industries : le business modèle de l’abonnement ne se limite pas aux logiciels B2B et connaît une popularité croissante dans le B2C (Spotify, Netflix, les box alimentaires etc.)